Обзор рынков, подготовленный аналитиками Ассоциации финансистов Казахстана (АФК).

Валютный рынок

Во вторник на KASE преобладал умеренный спрос на нацвалюту на фоне благоприятных внешних (в ттом числе. укрепление рубля, высокие цены на нефть) и внутренних факторов (в том числе продажа валюты из Нацфонда и субъектами КГС, старт налогового периода). По итогам торгов вторника средневзвешенный курс по паре USD/KZT снизился до 430,69 тенге за доллар (-0,72 тенге). При этом объем торгов был вблизи средних значений текущего года и составил 124,1 млн долларов (-5,1 млн). Потенциал для снижения пары USD/KZT ниже психологической отметки в 430 тенге за доллар сохраняется. На сегодняшней сессии пара USD/KZT (10:40 ALA) торгуется на уровне 428,60 тенге за доллар.

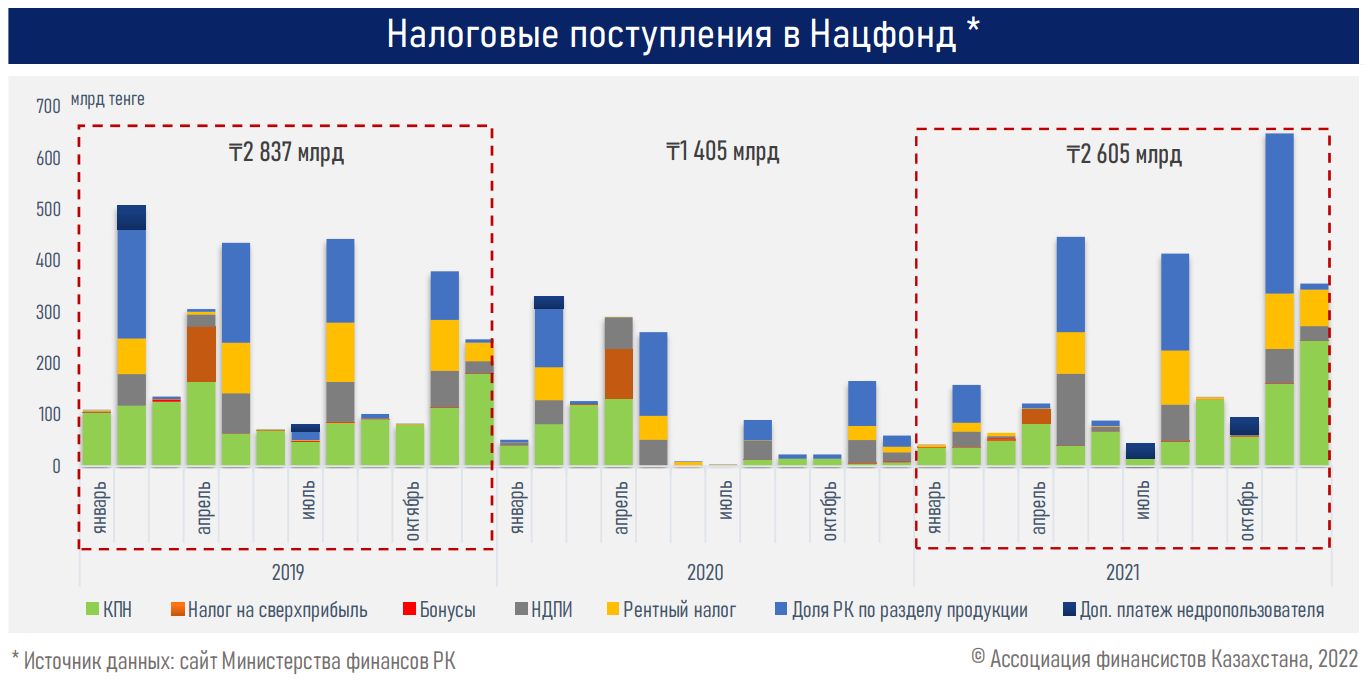

Диаграмма 1. Налоговые поступления в Нацфонд:

Денежный рынок

Между тем на фоне ревальвационной динамики нацвалюты ставки денежного рынка во вторник продемонстрировали нисходящую динамику, удерживаясь вблизи уровня базовой ставки (TONIA – 10,05%, SWAP_1D – 10,38%). Очевидно, что ситуация на денежном рынке по-прежнему развивается под влиянием структурного профицита ликвидности, который изымается операциями НБРК. Так, например, во вторник на депозитном аукционе Нацбанк привлек 408 млрд тенге под 10,25% годовых (100% спроса). При этом открытая отрицательная нетто-позиция по операциям НБРК находится вблизи 3,3 трлн тенге, где около 55% приходятся на ноты НБРК.

Фондовый рынок

Во вторник казахстанский фондовый рынок показал небольшой отскок на фоне позитивной динамики нацвалюты, восстановления спроса на риск. По итогам дня индекс KASE вырос до 3 543,10 пункта (+0,16%). Драйвером роста во вторник выступили акции Народного банка (+1,3%). Очевидно, что позитивные изменения на внешних рынках оказали соответствующее влияние и на спрос на акции крупнейшего БВУ страны. При этом с дальнейшим улучшением риск-сентимента на внешних рынках долевые инструменты индекса KASE могут и дальше демонстрировать восходящую динамику.

Мировой рынок

Основные фондовые индексы США во вторник выросли в пределах 1,2-2,5% на фоне некоторого ослабления геополитической напряженности в Европе. Во вторник Министерство обороны РФ сообщило, что часть войск завершили учения на границе с Украиной и возвращаются на свои базы. Напомним, ранее глава МИД РФ Сергей Лавров сообщил о готовности РФ продолжать диалог с НАТО и США. Между тем Штаты приветствовали такое решение РФ, но одновременно предупредили о планируемой реакции самым жестким образом, если Россия все же пойдет на агрессию в отношении Украины. По данным Белого дома, возле границ с Украиной на территории РФ и Беларуси остается более 150 тыс. военных, и вторжение России на Украину остается возможным.

Из опубликованной во вторник статистики отметим, что цены производителей в США (PPI) в январе выросли в месячном выражении на 1%, в годовом – на 9,7%. При этом аналитики прогнозировали рост показателя на 0,5% и на 9,1%, соответственно. Более ускоренный рост произошел на фоне перебоев из-за COVID-19 и остающегося высоким потребительского спроса.

Нефть

Нефтяные котировки во вторник отступили от рекордных уровней на фоне ослабления рисков перебоев в поставках сырья в Европе. По итогам дня стоимость эталонной нефти Brent опустилась до отметки 93,5 доллара за баррель (-3,1%). Между тем страны ОПЕК+ по-прежнему не могут увеличить добычу до согласованных уровней. Так, аналитики МЭА оценили недопоставку сырья на мировой рынок со стороны альянса в 900 тыс. б/с в январе. Увеличение предложения ограничивается преимущественно недостатком инвестиций в производственные мощности и технические сложности. Таким образом, дальнейший рост котировок остаётся весьма вероятным.

Российский рубль

Российский рубль во вторник демонстрировал уверенное укрепление на фоне новостей об отводе части войск РФ от границы с Украиной, а также приближения пика февральского фискального периода. По итогам валютных торгов пара USD/RUB снизилась на 1,9% и закрылась на отметке 75,35 рубля за доллар. Благоприятное воздействие на локальный сентимент оказало заявление президента РФ на пресс-конференции по итогам переговоров в Москве с канцлером Германии о том, что Россия не хочет войны. В свою очередь, немецкий канцлер сообщил, что расширения НАТО не планируется, призвал избежать эскалации в регионе, а также выразил надежду на продолжение дипломатических усилий. На этом фоне возможно дальнейшее укрепления рубля.

События в Казахстане:

О мерах по демонополизации стройрынка рассказали в МИИР.

Минэнерго: Строительство АЭС — наиболее перспективное решение.

Минэкологии привлекает швейцарские инвестиции в развитие рыбного хозяйства.

Минсельхоз запустит новую платформу субсидирования АПК.

Как в Казахстане будут бороться с «серыми» майнерами.

Что ждет рынок недвижимости в 2022 году.

Налог на майнинг в Казахстане предлагают увеличить в 10 раз.

Корпоративные события:

Изменен состав правления Қазақстан темір жолы.

Изменен состав правления КазМунайГаза.

Изменен состав совета директоров Банка Развития Казахстана.

Изменен состав правления Halyk Bank.

28 марта состоится ГОСА КМК Мунай.

Аширбеков А.Б. избран председателем правления Аграрной кредитной корпорации.

14 марта состоится ВОСА Батыс транзит.

Нуркенов Г.М. избран членом правления First Heartland Jusan Bank.

Международные события:

Байден заявил, что США не планируют размещать ракеты на Украине.

Столтенберг рассказал о планах усиления НАТО на восточном направлении.

Депутаты Госдумы предлагают Путину признать ДНР и ЛНР.

Российские войска возвращаются в свои гарнизоны с границ Украины.

Всемирный банк опубликовал Доклад о развитии мировой экономики в 2022 году.

Банки профинансировали мировую угольную отрасль на $1,5 трлн за 3 года.

В 2021 году мировые продажи полупроводников превысили $500 млрд.

В ООН работают над новым научным докладом по климату.